ابزارهای مالی ارز و طلا از محبوبترین ابزارهای مالی برای سرمایه گذاری است. مردم برای حفط ارزش پول خود در برابر تورم علاقه زیادی به سرمایه گذاری در این بازارها دارند. اما خرید و فروش در این بازارها به این راحتیها نیست و کسانی که وارد این نوع سرمایه گذاری ها میشوند باید ریسک های مربوطه را هم بپذیرند. در سال های اخیر با ورود صندوق های سرمایه گذاری با پشتوانه طلا علاقمندان به این بازار میتوانند به جای خرید طلا و سکه به صورت فیزیکی از این صندوق ها برای سرمایه گذاری استفاده کنند که ریسک های به مراتب کمتری دارند. در این مقاله که توسط تیم تولید محتوای آموزشی کالج تی بورس تهیه شده بررسی میکنیم که صندوق طلا چیست و چگونه میتوان در صندوق طلا سرمایه گذاری کرد. با ما همراه باشید…

صندوق طلا چیست و سرمایه گذاری در طلا

یکی از انواع صندوق های سرمایه گذاری که در بازار بورس اوراق بهادار ایران فعالیت دارند صندوق های سرمایه گذاری به پشتوانه طلا میباشند. هر فرد حقیقی یا حقوقی که دارای کد بورسی است، میتواند مانند سایر سهام ها به خرید و فروش اوراق این نوع صندوق ها بپردازد. فعالیت آنها بدین گونه است که سرمایه های جمعآوری شده از مشتریان را در گواهی سپرده طلا و اوراق مبتنی بر طلا سرمایه گذاری میکنند.

حتما بخوانید: سرمایه گذاری در طلا دلفین وست

عمده سرمایه گذاری این صندوق ها بر روی گواهیهای سکه طلا است. و قیمت گذاری سکه طلا نیز به دو پارامتر نرخ دلار و قیمت اونس جهانی وابسته است. بنابراین میتوان گفت با سرمایه گذاری در این صندوق ها شما به طور غیر مستقیم روی نرخ ارز و طلای جهانی سرمایه گذاری کردهاید.

مزیت صندوق سرمایه گذاری طلا به خرید طلای فیزیکی

خریداری طلا و سکه به صورت فیزیکی ریسک های زیادی دارد. به طور مثال خطر به سرقت رفتن و یا تقلبی بودن طلای خریداری شده همواره شما را تهدید میکند. بنابراین به جای خرید طلا به صورت فیزیکی میتوانید از صندوق های طلا برای سرمایه گذاری استفاده کنید که این ریسک ها را پوشش میدهد. همچنین در زمان خرید و فروش سکه و طلای فیزیکی هزینه معاملات به مراتب بالاتری از صندوق های سرمایه گذاری طلا دارد.

نقد شوندگی صندوق طلا بخش اصلی سرمایه گذاری در طلا

نقد شوندگی صندوق های طلا در بازار بورس باهم متفاوت است. برخی از آنها ممکن است نقد شوندگی ضعیفتری داشته باشند. در این صندوق ها ضمانت نقد شوندگی به عهده بازارگردان آن است. بنابراین جهت سرمایه گذاری در آنها به بازارگردانی آن توجه ویژه داشته باشید تا در هنگام فروش به دردسر نیفتید.

بنابراین داشتن یک آموزش سرمایه گذاری در طلا یکی از موارد اصلی است که باید ان را تهیه کنید.

صندوق های سرمایه گذاری با پشتوانه طلا در بازار بورس

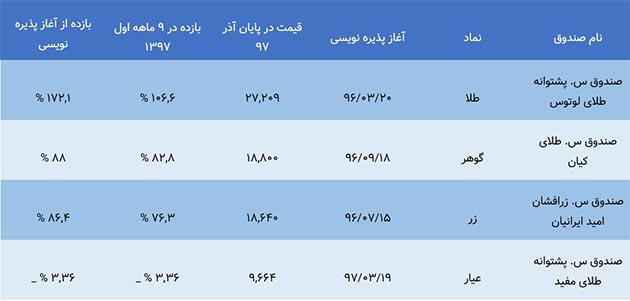

در حال حاضر در بازار بورس اوراق بهادار ایران فقط چهار صندوق مبتنی بر طلا درحال فعالیت هستند. اولین آنها صندوق سرمایه گذاری پشتوانه طلای لوتوس با نماد “طلا” میباشد که از خرداد ۹۶ فعالیت خود را آغاز کرده است. پس از آن صندوق های دیگری که شروع به فعالیت کردهاند به ترتیب عبارتند از: زر، گوهر و عیار.

در جدول زیر مدت فعالیت آنها و بازدهی که تاکنون داشتهاند کاملا مشخص است.

اخبار رسمی طلا و سکه را می توانید از سایت tjgu دریافت کنید

بازده صندوق های مختلف طلا

همانطور که در جدول بالا مشاهده کردید صندوق های درحال فعالیت بازده متفاوتی داشتهاند. بیشترین بازده مربوط به طلای لوتوس میباشد که قدیمیترین آنها نیز میباشد.

صندوق سرمایه گذاری پشتوانه طلای لوتوس

صندوق سرمایه گذاری پشتوانه طلای لوتوس با نماد “طلا” به عنوان اولین صندوق طلا در تاریخ ۲۰ خرداد سال ۹۶ به صورت رسمی فعالیت خود را در بازار بورس اوراق بهادار آغاز کرده است. و از ابتدا تا پایان آذر ۹۷ توانسته بیش از ۱۷۲ درصد بازدهی داشته باشد.

صندوق سرمایه گذاری طلای کیان

صندوق سرمایه گذاری طلای کیان با نماد “گوهر” از تاریخ ۱۸ آذرماه سال ۹۶ به عنوان دومین صندوق طلا آغاز به فعالیت کرده است. و از ابتدای فعالیت تا پایان آذر ۹۷ توانسته ۸۸ درصد بازدهی داشته باشد.

صندوق سرمایه گذاری زرافشان امید ایرانیان

صندوق سرمایه گذاری زرافشان امید ایرانیان با نماد “زر” از تاریخ ۱۵ مهرماه سال ۹۶ پذیره نویسی خود را آغاز کرده است. و در مدت فعالیت خود بازدهی بیش از ۸۶ درصدی را برای صاحبان واحدهای سرمایه گذاری خود رقم زده است.

صندوق سرمایه گذاری پشتوانه طلای مفید

صندوق سرمایه گذاری پشتوانه طلای مفید با نماد “عیار” کمترین بازده را در بین این صندوقها دارد. و تاکنون نتوانسته آنچنان که مورد انتظار بوده عمل کند. البته مدت زمان فعالیت این صندوق از بقیه کمتر است و از تاریخ ۱۹ خرداد ماه سال جاری فعالیت خود را آغاز کرده است. در جدول بالا بازده این صندوق منفی است یعنی زیانده بوده است. اما طی روزهای ابتدایی دی ماه با افزایش قیمت همراه بوده و از بازده منفی به مثبت تبدیل شده است.

اطلاعات دقیق تر از این صندوق ها را میتوانید از سایت شرکت مدیریت فناوری بورس تهران دریافت کنید.

ریسک صندوق های مبتنی بر طلا

مهمترین ریسک این صندوق ها به نوسانات قیمت طلا و سکه در بازار مربوط میشود. به طور کلی هرچیزی که قیمت طلا را تهدید میکند به روی این صندوق ها نیز تاثیر گذار است. ریسک دیگر به قابلیت نقد شوندگی مربوط میشود که بالاتر بیان کردیم. اما یکی از مهمترین نگرانی های مردم در مورد این صندوق ها کلاهبرداری و یا تقلبی بودن آنها است که با اطمینان میتوان گفت اصلا چنین ریسکی وجود ندارد. چرا که ضامن صندوق های طلا بانک مرکزی میباشد.

پیشنهاد میکنم حتما مقالات زیر را بخوانید

صندوق ETF چیست و چگونه در آن سرمایه گذاری کنیم؟

صندوق ETF دارا دوم و دارا سوم

صندوق سرمایه گذاری چیست؟

نتیجه گیری

در این مقاله با صندوق های سرمایه گذاری طلا آشنا شدیم. و چهار صندوق طلا که هماکنون فعالیت دارند را به شما معرفی کردیم. برای ورود به این بازار بازده صندوق های مختلف را ارزیابی کنید و با تحلیل های مورد نیاز اقدام به سرمایه گذاری کنید. اما همواره باید توجه داشته باشید برای ورود به این نوع بازار ریسک های آنرا هم بپذیرید. چراکه بازار طلا و ارز همیشه نوسانات و هیجانات خاص خود را دارد.

امیدوارم از این مقاله استفاده کرده باشید و برای شما مفید بوده باشد. اگر شما هم تجربه سرمایه گذاری در یکی از این صندوق های طلا را دارید با ما درمیان بگذارید.

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)